您好!歡迎登錄水木春錦資本管理有限公司官方網站!

行業熱點 | S基金掘金的絕佳時機,專業機構爭相入場

發布時間:

2024-04-23 09:30

來源:

今年初,全球S市場在交易量預期上和募資端都釋放了積極訊號。知名投行預測,2024年全球S交易總量將穩定攀升,或將迎來新高。根據Jefferies報告,2023年全球S交易額達到1120億美元,僅次于2021年史上最高峰1320億美元,他們預測2024年全球S交易總額可能高達1500億美元。

市場對于2024年S 交易量的積極預測,離不開S基金募資端的良好態勢。今年1月,Lexington宣布一支規模為227億美元的S基金關賬,刷新了此前黑石222億美元的紀錄,成為史上最大規模S基金。

另外,Banner Ridge募完了一支21.5億美元的S基金;Apollo正在募集針對S交易的20億美元基金。根據PitchBook數據,當前全球共有134支S基金在募資,其中目標金額最大的是法國機構Ardian,它預計為第九期S基金募資250億美元(約1800億元),目前已募集超過200億美元。除了Ardian以外,HarbourVest、Coller、Hamilton Lane、Clipway等機構各自在募集40-120億不等規模的S基金。

全球S基金正在越募越大。

01 2023年中國S市場表現

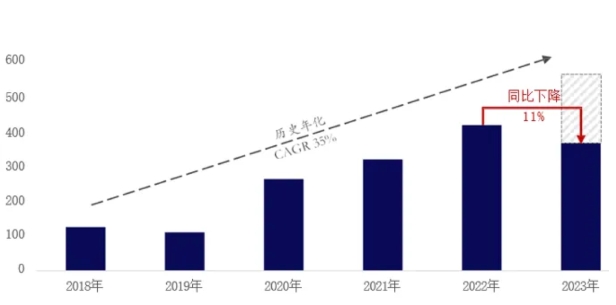

根據光塵顧問統計的數據顯示,2023年中國S市場份額交易總規模約為370億元人民幣,相較于2022年,下降了約50億元人民幣,同比減少了約11%。這是自中國S市場萌芽以來首次出現的下滑趨勢。值得注意的是,在2022年,中國S市場交易規模的增速已經顯示出放緩的趨勢,當年的增速(31%)低于歷史平均增速(35%)。

這種下滑現象一方面源于眾多基金期限接近尾聲,退出壓力進一步提升,從而持續增加了供給端的壓力。另一方面,宏觀市場上的IPO政策收緊、國內A股市場表現不如預期、境外上市監管壓力和成本居高不下等因素導致一級市場資產退出的不確定性增加。這使得潛在投資者對資產篩選標準逐步提高,買賣方分歧加劇,成交難度進一步提升,同時成交規模顯著下降。(此數據僅包含LP份額層面的交易統計,不包含接續重組等變更主體的交易類型。)

盡管2023年S基金市場的交易量有所下滑,但這主要是受到宏觀市場IPO政策收緊等短期因素的影響所致。這導致買賣雙方對于投資標的價值的分歧加劇,從而使得交易的難度進一步提升。在這樣的市場環境下,對于交易標的真實價值的準確判斷成為了達成交易的最關鍵因素。所以我們認為現在正是專業機構在S存量市場掘金的絕佳時機。

02 S基金逐漸成”C位”

根據德勤中國資本市場服務部發布的2023年中國內地與香港新股市場的表現回顧及2024年展望,A股約有310只新股上市,融資約3551億元人民幣,與2022年424只新股、5868億元融資額相比,分別下降27%和40%;港股方面,面對美聯儲加息、經濟增速較緩等宏觀因素影響,港股市場估值下降且流動性也受到了限制。受此影響,今年預計港交所全年有65只新股上市,融資金額約458億港元,而根據港交所2022年年報,新上市公司90個,首次公開招股集資額為1046億元,今年新股上市同比下跌27.78%,融資金額同比下跌56.2%。

IPO遇冷,但退出還得繼續,投資人們逐漸把目光聚焦到了S基金上。

S基金,即私募二級市場基金(Secondary Funds),是一類專門從投資者手中收購另類資產基金份額、投資組合或出資承諾的基金產品。S基金與傳統私募股權基金的不同之處在于,傳統基金直接收購企業股權,交易的對象是企業;而S基金是從投資者手中收購企業股權或基金份額,交易對象為其他投資者。

2020年8月,國務院批復《深化北京市新一輪服務業擴大開放綜合試點建設國家服務業擴大開放綜合示范區工作方案》,其中明確支持北京市在現行私募基金法律法規框架下,設立私募股權轉讓平臺,拓寬私募股權和創業投資退出渠道,這也正式打開了S基金在我國的發展之路。

2021年7月,上海,作為我國的金融中心在《中共中央國務院關于支持浦東新區高水平改革開放打造社會主義現代化建設引領區的意見》提出:在總結評估相關試點經驗基礎上,適時研究在浦東依法依規開設私募股權和創業投資股權份額轉讓平臺,推動私募股權和創業投資股權份額二級交易市場發展;之后的11月證監會批復同意在上海區域性股權市場開展私募股權和創業投資份額轉讓試點。

2023年,S基金仍在持續發展。

5月份,上海科創中心股權投資基金管理有限公司(簡稱“上海科創基金”)與上海國際集團、松江國投集團、成都高新策源、海通創新、齊魯投資、昀曜投資、浦銀理財、興業證券、金山資本等投資人簽訂了上海科創接力一期基金合作協議。這是中基協私募新規實施以來備案的首支S基金,也是業內首支集聚銀行、證券、保險等多類型金融資本以及多地國有資本、引導基金的S基金。

深圳也在加速S基金的推進,2023年6月,深圳成立S基金聯盟,以深圳私募基金業協會S基金專委會為框架設立,由深圳市創新投資集團有限公司、中國信達資產管理股份有限公司、深圳市天使投資引導基金管理有限公司、深圳市達晨財智創業投資管理有限公司、招商局資本管理有限責任公司、清科母基金、TPG-NewQuest、越秀產業基金等市場頭部機構組成的S基金專委會將作為聯盟的常設機構。

截至2023年底,上海私募股權和創業投資份額轉讓平臺共計上線91單基金份額(含份額組合);已成交69筆,成交總份數約為174.70億份,成交總金額約為202.77億元;完成21單份額質押業務,質押份數為21.40億份,融資金額約33.13億元。上海作為全國S基金的先鋒試點,取得了亮眼的成績。

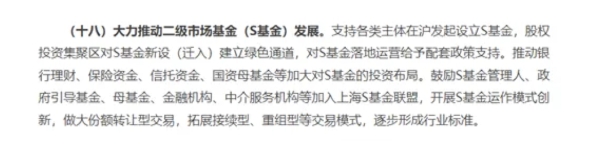

直到今年,上海政府持續加碼S基金,在《關于進一步促進上海股權投資行業高質量發展的若干措施》提出,大力推動二級市場基金(S基金)發展。“推動二級市場基金(S基金)發展。支持各類主體在滬發起設立S基金,股權投資集聚區對S基金新設(遷入)建立綠色通道,對S基金落地運營給予配套政策支持。推動銀行理財、保險資金、信托資金、國資母基金等加大對S基金的投資布局。鼓勵S基金管理人、政府引導基金、母基金、金融機構、中介服務機構等加入上海S基金聯盟,開展S基金運作模式創新,做大份額轉讓型交易,拓展接續型、重組型等交易模式,逐步形成行業標準。”

除了地方政府,市場化S基金也多有動作,2023年4月科勒資本完成了首期人民幣S基金“科勒資本私募二級市場第一期人民幣基金”的首次關賬,目標規模為15億元人民幣,這個由外資機構主導設立的人民幣基金得到了廣泛的關注和部分地方資金的支持。除此之外,交銀國際信托發布參與S交易的消息,合作方為毅達資本,以自有資金參與此次交易,當前已完成交割工商登記手續;陽光人壽保險股份有限公司發布公告,將出資6.45億元購買南昌旭鋼鐵產業投資合伙企業(有限合伙)(以下簡稱南昌滬旭產業基金)份額,此次交易為購買南昌滬旭產業基金原LP部分份額。銀河投資宣布旗下首支S基金成功設立并完成資產收購,北京銀河壹號基金規模2億元,完成受讓中金資本旗下有關基金資產。

S基金,正在悄悄走上“C位”。

盡管仍處于初創階段的S基金在理論與實踐之間存在一定的鴻溝,但無可置疑的是,在當前市場條件中,探索多樣化的退出機制已經成為眾多投資者于2024年優先考慮的關鍵目標之一。鑒于此,S基金的成長勢頭正與市場的宏觀趨勢相契合。展望2024年,隨著市場上有限合伙人(LP)的身份和投資策略日益多元化,我們有理由期待S基金將經歷進一步的顯著增長和發展。